Por Eliane Araújo e Samuel Peres

Em economia existem duas diferentes abordagens que tratam da importância da indústria para o processo de desenvolvimento de um país, sendo uma visão dominante, ligada ao livre mercado, e outra mais crítica, fundamentada na defesa de alguma forma de intervenção por parte do Estado.

A primeira, conhecida como abordagem neoclássica, não distingue a importância de um determinado setor de atividade para o crescimento econômico, que para ela é explicada pela acumulação dos fatores de produção e o progresso tecnológico, independentemente de onde ela ocorra.

Já a segunda, formada pelos modelos de inspiração keynesiana-estruturalista, destaca a importância setorial na determinação do crescimento econômico, mais especificamente a centralidade do setor industrial, em virtude de diversas características especiais, entre elas: a capacidade de gerar e propagar mudanças tecnológicas; principal propulsor do crescimento da produtividade; externalidades positivas e sinergias entre setores e cadeias produtivas; maior dinamismo no comércio internacional e sustentabilidade do balanço de pagamentos e, no caso dos países em desenvolvimento, estar intensamente relacionado ao processo de convergência de renda para níveis semelhantes aos dos países desenvolvidos. Além dos setores macroeconômicos, os variados setores industriais também recebem atenção, considerando-se que os benefícios mencionados tendem a ser tanto maiores quanto maior for a participação das atividades tecnologicamente mais sofisticadas.

Consequentemente, a abordagem setorial traz consigo a preocupação com a tendência à desindustrialização, um fenômeno associado ao declínio da participação do setor industrial na produção e no emprego total da economia. Nos países mais avançados isso acontece como um processo natural do desenvolvimento econômico, já que uma população com níveis de renda per capita mais elevados consome progressivamente menos bens industriais e mais serviços pessoais, serviços financeiros, serviços de lazer e turismo, saúde privada, educação superior etc. Nas economias em desenvolvimento, por outro lado, tal fenômeno é considerado prematuro, no sentido de que ocorre em níveis mais baixos de renda, com implicações importantes para o desenvolvimento de longo prazo.

Segundo levantamento do Instituto de Estudos para o Desenvolvimento Industrial (IEDI), a indústria brasileira foi uma das que mais recuaram no mundo em quase 50 anos. Dentre 30 países, o Brasil apresentou a terceira maior retração do setor desde 1970, ficando atrás apenas da Austrália e do Reino Unido. O que nos diferencia, contudo, é justamente que estes países já haviam atingido uma renda elevada quando iniciaram seus processos de desindustrialização, e continuaram aumentando sua renda a um ritmo muito superior ao Brasil nos anos que se seguiram[1].

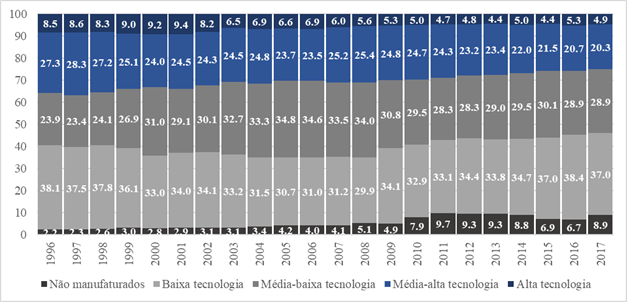

O PIB da indústria de transformação, que representava 27% do PIB na década de 1980, em 2018, foi de apenas 11%. Além disso, há também uma tendência à especialização regressiva, isto é, a indústria produtora de bens de média-alta e alta tecnologia segue perdendo espaço para a indústria de não-manufaturados e de baixa e média-baixa tecnologia, que representaram, em 2017, aproximadamente 75% da produção da indústria nacional, conforme ilustra o Gráfico 1.

Gráfico 1. Produção industrial por intensidade tecnológica: 1996-2017 (% do total)

Nota: Não manufaturados constituem as atividades extrativas, não incluídas na classificação por intensidade tecnológica da OCDE.

Essa especialização da indústria brasileira na produção de bens de baixa e média-baixa tecnologia se reflete nas exportações e importações do país. Dados do Comtrade (2020) revelam que, por um lado, as exportações brasileiras seguem a mesma direção da produção, sendo as exportações de não-manufaturados e de baixa e média-baixa tecnologia responsáveis, em 2018, por 81% de todo o valor exportado pelo Brasil. Por outro lado, as importações seguem caminho oposto, pois 60% do valor importado pelo país tem sido alocado em bens de média-alta e alta tecnologia.

No atual contexto em que uma crise sanitária atinge o Brasil e a economia global, uma questão relevante é como a indústria de equipamentos e materiais ligados à saúde estão representadas dentro da produção, exportação e importação da economia brasileira. Para tanto, utilizaremos dados do IBGE para a produção industrial e Comtrade com um maior nível de desagregação para captar as exportações e importações de dois grupos principais de indústrias: 1) de aparelhos e instrumentos para uso médico-hospitalar, de precisão, teste e controle e 2) de produtos farmoquímicos, farmacêuticos e químicos.

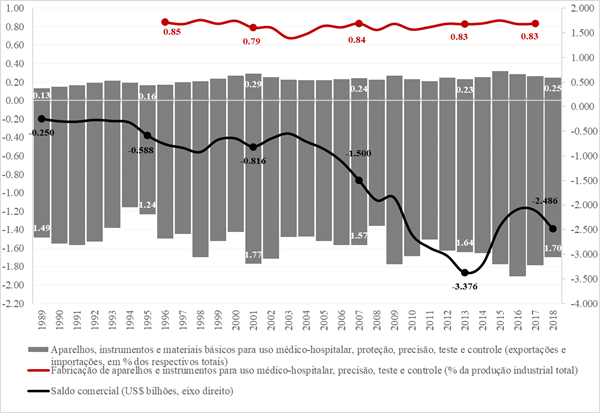

Relativamente ao primeiro grupo, o Gráfico 2 mostra na linha vermelha a produção brasileira das indústrias de aparelhos e instrumentos para uso médico-hospitalar, de precisão, teste e controle, que em 2018 representou apenas 0,83% da produção industrial total do país. No mesmo gráfico, as barras cinzas mostram a participação percentual das exportações (sinais positivos no eixo esquerdo) e das importações (sinais negativos no eixo esquerdo) dessas indústrias no total exportado e importado pelo país, respectivamente, enquanto a linha preta informa o saldo comercial (diferença entre exportações e importações) das referidas indústrias. Os dados mostram que a contribuição dessas indústrias para as exportações totais do país é praticamente insignificante, menos 1% ao longo de todo o período, enquanto as importações possuem uma participação cerca de 6 vezes maior, embora representem menos de 2% das importações totais. Por outro lado, o déficit comercial dessas indústrias vem em trajetória acelerada de crescimento desde 1989, apesar da ligeira recuperação entre 2014-2016, voltando a apontar para queda e registrando um importante déficit de aproximadamente 2,5 bilhões de dólares em 2018.

Gráfico 2. Participação produtivo-comercial das indústrias de aparelhos e instrumentos para uso médico-hospitalar, precisão, teste e controle: 1989-2018 (% do total)

Fonte: Elaboração dos autores a partir de dados do Instituto Brasileiro de Geografia e Estatística, Pesquisa Industrial Anual, e da United Nations Comtrade Database, em nível de produtos a Harmonized System (HS) 6 dígitos.

Nota: A participação relativa das exportações e importações é indicada pelos sinais positivo e negativo, respectivamente (eixo esquerdo).

O Gráfico 3 mostra as mesmas informações (de produção e comércio) para as indústrias farmoquímica, farmacêutica e química. A linha vermelha revela uma trajetória de queda na produção relativa dessas indústrias, que representava 11,08% do total da produção brasileira total em 1996 e, em 2017, apenas 5,96%. Ao mesmo tempo, nota-se uma participação pouco significativa, mas ainda decrescente das exportações desses setores nas exportações do país, ao passo que as importações se mostram crescentes e respondem atualmente por cerca de 20% das importações totais, parcela bastante significativa. Naturalmente, o déficit dessas indústrias seguiu trajetória acentuada de crescimento, passado de 1 bilhão de dólares correntes em 1989 para 26 bilhões ao final de 2018.

Gráfico 3. Participação produtivo-comercial das indústrias farmoquímica, farmacêutica e química: 1989-2018 (% do total)

Fonte: Elaboração dos autores a partir de dados do Instituto Brasileiro de Geografia e Estatística, Pesquisa Industrial Anual, e da United Nations Comtrade Database, em nível de produtos a Harmonized System (HS) 6 dígitos.

Nota: A participação relativa das exportações e importações é indicada pelos sinais positivo e negativo, respectivamente (eixo esquerdo).

Portanto, os dados discutidos aqui revelam que a indústria como um todo, e mais especificamente o complexo da saúde, caracteriza-se por uma importante fragilidade econômica, com elevada dependência tecnológica e de insumos industriais básicos, de modo que a oferta destes produtos há muito tem sido incompatível com a demanda nacional. Sobretudo no complexo da saúde, a pandemia do coronavírus expôs nitidamente essas deficiências, trazendo importantes desafios ao enfrentamento da crise sanitária global, como a dificuldade de produzir e mesmo importar produtos essenciais no combate a ela. Presenciamos, por exemplo, a falta de álcool em gel em hospitais, luvas, máscaras e outros equipamentos de proteção individual, respiradores mecânicos e outros equipamentos médico-hospitalares, medicamentos e reagentes básicos para testes de diagnóstico e diversos outros itens fabricados a partir de diferentes produtos químicos.

Como tentativa de suprir a necessidade atual desses produtos, o país tem recorrido às importações, num mercado onde a China detém mais de 90% de toda a produção mundial. Todavia, com o excesso de demanda e concorrência internacional neste momento de pandemia, o Brasil tem encontrado dificuldades para adquirir esses produtos. Para além do complexo da saúde, destaca-se ainda uma pesquisa realizada pela Associação Brasileira da Indústria Elétrica e Eletrônica (Abinee) no começo de março, a qual revelou que 70% das empresas associadas já apresentavam problemas com o abastecimento de componentes, produzidos majoritariamente na China e outros países asiáticos[2]. Importante lembrar que o setor eletroeletrônico está presente desde a transformação de recursos naturais em energia até o bit que se transforma em informação no dispositivo de acesso. E nesse cenário de elevada restrição, a tecnologia se coloca como ferramenta fundamental para conectar as pessoas, empresas, e sustentar a economia ativa, além disponibilizar entretenimento, acesso à educação, às necessidades de abastecimento do setor alimentício etc.

Tais problemas nas cadeias de suprimento não são exclusivos do Brasil, e reacendem o debate ao redor do mundo sobre a necessidade das empresas e países reduzirem a dependência internacional. O Japão, por exemplo, do seu pacote recorde de quase US$ 1 trilhão em estímulos à economia contra a crise do coronavírus, destinou cerca de US$ 2 bilhões em apoio na forma de subsídios e empréstimos diretos para que as empresas topem levar suas plantas industriais hoje na China de volta ao Japão.[3]

Por fim, além das deficiências ligadas a produção, comércio e investimentos do complexo da saúde, há que se ressaltar a carência de investimentos em pesquisa e desenvolvimento (P&D) e inovações na área de saúde. Isso tem impacto direto na falta de materiais e reagentes para testagem em massa, tidos como pré-requisito fundamental em uma estratégia bem-sucedida de combate ao novo coronavírus, bem como de um potencial descobrimento de uma vacina. Vale lembrar que este processo é naturalmente demorado, além de envolver potenciais entraves à celeridade do fornecimento em âmbito global. Mesmo com toda a pressão pública, caso uma vacina seja descoberta por uma empresa nos Estados Unidos, por exemplo, além do tempo requerido para a produção em larga escala, o acesso ainda poderia ser retardado por questões como direitos de comercialização, de propriedade intelectual, infraestrutura de distribuição inadequada etc. Nesse contexto, há que se reconhecer a importância do investimento contínuo P&D como uma estratégia de soberania diante de situações como a posta pela atual pandemia.

Todavia, os planos de investimento nesta área não são promissores. No documento do BNDES Perspectivas do Investimento 2019-2022[4], são apresentados os planos de investimento de 19 setores, sendo 11 da indústria e 8 de infraestrutura, para o período de 2019 a 2022. Para esse período, os relatos são de postergações de investimentos de maior complexidade devido às incertezas no cenário das compras públicas e fechamento de unidades produtivas brasileiras de laboratórios multinacionais, atendendo as estratégias de concentração da produção em países específicos. Já é tempo de reconhecer, portanto, o importante papel dos investimentos públicos no complexo da saúde mediante seus efeitos de complementariedade ao investimento privado, não somente via aumento de demanda e infraestrutura, mas também induzindo demanda autônoma em diferentes setores, cujo grau de sofisticação pode implicar maior dinamismo industrial, redução dos custos de produção do investimento privado e elevação da produtividade geral.

Nesse sentido, é igualmente importante ressaltar que atividades de P&D envolvem tradicionalmente alto investimento, incerteza e longo período de maturação, elementos que normalmente afastam o capital de risco privado, de modo que a participação do setor público se torna fundamental. Quando bem estruturado, por exemplo com retenção de “ações de ouro” das patentes, da propriedade intelectual, o apoio do setor público à inovação das empresas pode constituir-se numa fonte importante de recursos a serem reinvestidos na economia, na educação, na infraestrutura do sistema de saúde etc.

Em suma, a atual pandemia revela mais uma importante virtude da indústria, que é a de garantir soberania nacional diante do enfrentamento de uma crise de saúde pública, e demonstra que para que o Brasil consiga se recuperar desse mergulho profundo e retomar um caminho de desenvolvimento econômico e social, faz-se urgente uma indústria nacional sofisticada e capaz de conectar-se à quarta revolução industrial já em curso e, assim, de integrar-se de forma sustentada à economia global. Nesse contexto, o desenvolvimento de políticas públicas de incentivo a indústria e a ciência e tecnologia mostram-se, mais que nunca, indispensáveis.

*Eliane Araújo é professora Associada na Universidade Estadual de Maringá (UEM), pesquisadora do CNPq. Contato: [email protected]

**Samuel Peres é pesquisador na Universidade do Vale do Rio dos Sinos (UNISINOS). Contato: [email protected]

[1] https://iedi.org.br/media/site/artigos/20190802_desind_intern_comp.pdf

[2] https://noticias.portaldaindustria.com.br/noticias/economia/crise-do-novo-coronavirus-promove-desafios-para-a-industria-e-para-o-brasil/

[3] https://valor.globo.com/mundo/noticia/2020/04/09/japao-pagara-para-empresas-deixarem-a-china.ghtml

[4] https://web.bndes.gov.br/bib/jspui/bitstream/1408/18020/3/Perspectivas_Investimento_2019-2022__9PROVA.pdf